Rynek odzieżowy – prognozy

W 2040 roku nie będziemy robić zakupów w sklepach stacjonarnych. Pójdziemy do nich na specjalnie spersonalizowaną akcję, by zobaczyć towar i dodać go do wirtualnego koszyka lub odebrać po wcześniejszym zamówieniu online – tak twierdzi analityczka Euromonitor International, Michelle Evans, w najnowszym raporcie „Commerce 2040. Revolutionary Tech Will Boost Consumer Engagement”. Dodaje ponadto, że najnowsze technologie odciążą nas od czynności, które powoli przestajemy lubić: poszukiwania właściwego rozmiaru, koloru, kroju. To specjalne systemy podpowiedzą nam produkty, zgodne z naszymi wcześniejszymi preferencjami, sylwetką czy okazją. E-commerce i logistyka będą musiały stanąć na wysokości zadania, gdyż to one będą pełnić kluczową rolę na ścieżce zakupowej klienta[1].

Zanim jednak wybiegniemy dwadzieścia lat wprzód, spójrzmy, jak przez ostatnie dwie dekady rozwijał się nasz rynek odzieżowy, włączając także ostatni rok, który zarówno w Polsce, jak i na świecie przyniósł naprawdę wiele zmian.

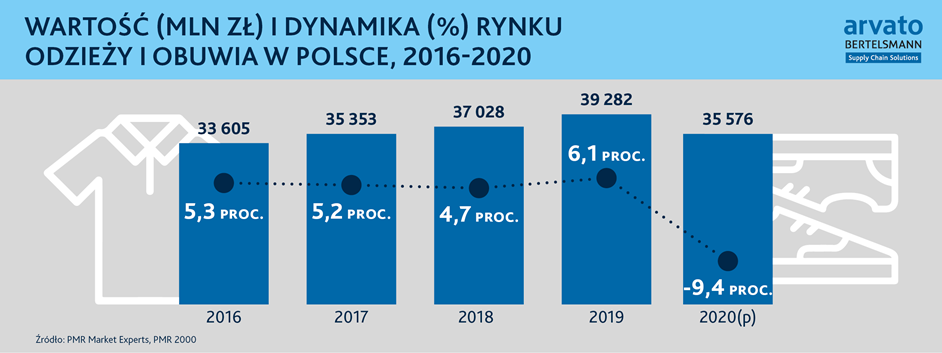

Prognozy ekspertów PMR pokazują, że rynek odzieżowo-obuwniczy w Polsce ma się dobrze, a w 2022 roku osiągnie wartość ponad 43 mld PLN, co oznacza wzrost o niemal połowę w ciągu niespełna dekady[1]. Na Giełdzie Papierów Wartościowych notowanych jest coraz więcej polskich firm odzieżowych i obuwniczych, których wartości można sprawdzać w specjalnym subindeksie sektorowym WIG-odzież[2].

Można zatem powiedzieć, że jest to rynek dojrzały, choć już nie tak łatwo skalowalny jak w latach 90. i dwutysięcznych. W Polsce – wg rozmaitych statystyk – działa kilkanaście tysięcy marek odzieżowych i choć samo wejście na rynek wydaje się w miarę proste, to jednak pozostanie na nim i ugruntowywanie swojej pozycji jest już zdecydowanie trudniejszym zadaniem. To dlatego od ponad dekady obserwujemy serię fuzji, przejęć i zmian rynkowych, a marki, które znamy, zmieniają swoich właścicieli czasami co kilka lat.

Najpopularniejsze marki odzieżowe w Polsce

Zanim przejdę do analizy najsilniejszych grup odzieżowych na polskim rynku, pozwolę sobie wymienić te polskie (lub obecnie, po serii przejęć – z polskimi korzeniami) brandy, które mocno istnieją w świadomości Polek i Polaków. Bez wątpienia są to: Reserved, 4F, Big Star, Wólczanka, Diverse, Monnari, Wojas, Solar, Tatuum, Bytom, Top Secret, Carry, Vistula, Cropp, House, Medicine, Lancerto, Lavard, Wola; z obuwniczych zaś: Ryłko, Ochnik, CCC, Gino Rossi czy Wojas.

Grupa LPP

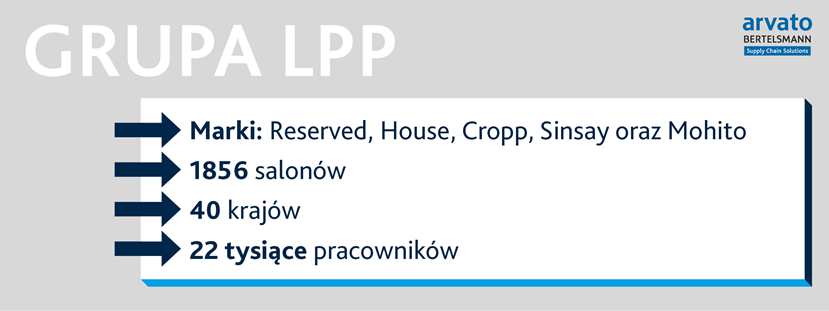

Na początek lider na rynku marek odzieżowych w Polsce, czyli LPP, właściciel takich marek jak Reserved, House, Cropp, Sinsay oraz Mohito. Obecnie grupa posiada 1856 salonów w 40 krajach na całym świecie, m.in. w: Polsce, Rosji, Niemczech, na Ukrainie, w Czechach, ale także w Anglii, gdzie w 2017 roku przy Oxfort Street otworzyła swój flagowy salon.

Grupa obecnie zatrudnia prawie 22 tysiące pracowników na całym świecie, a w najnowszym raporcie finansowym pokazuje, że (w roku obrotowym 2020/21) osiągnęła ponad 7,8 miliarda zysku netto, sprzedając 233 mln sztuk odzieży oraz powiększając swój udział w sprzedaży e-commerce do poziomu 28 proc.[4]

Swoją drogę do rozszerzania portfolio marek i budowania siły grupy LPP, założonej jako Mistral w 1991 roku przez Marka Piechockiego i Jerzego Lubiańca, a przekształconej w 1995 w LPP, właściciele podchodzili bardzo świadomie. W 1998 roku powstała marka Reserved, a w 2004 roku marka Cropp. W 2008 roku LPP zapłaciło 395 mln złotych za 100 proc. akcji konkurencyjnego Artmana, który prowadził sieć House (wymyśloną przez Jana Pilcha, Arkadiusza Bajołka i Krzysztofa Bajołka), a następnie kupując markę Mohito.

Odważne decyzje zarządcze sprawiły, że w 2013 roku na rynek weszła nowa marka grupy –Sinsay – nazywana niegdyś „młodszą siostrą Reserved”. Trafione kolekcje, komunikacja do młodszej grupy odbiorców i budowanie dużej liczby salonów w Polsce i Europie sprawiło, że marka stała się przykładem nie tylko trafionych inwestycji, ale też starannie zaplanowanej polityki firmy, w której marki nie kanibalizują się, ale rozwijają we właściwie zaplanowanych obszarach i grupach targetowych.

LPP to już nie tylko polski, ale można z całą pewnością powiedzieć, że regionalny gigant o lokalnych korzeniach, ugruntowujący swoją pozycję i świadomie zmieniający strategię w oparciu o nowe trendy, takie jak rozwój e-commerce czy ekologiczna moda. Wielokanałowa sprzedaż, doskonała logistyka oraz inwestycje prorozwojowe sprawiają, że z ciekawością należy śledzić kolejne posunięcia właścicieli grupy.

Grupa CCC

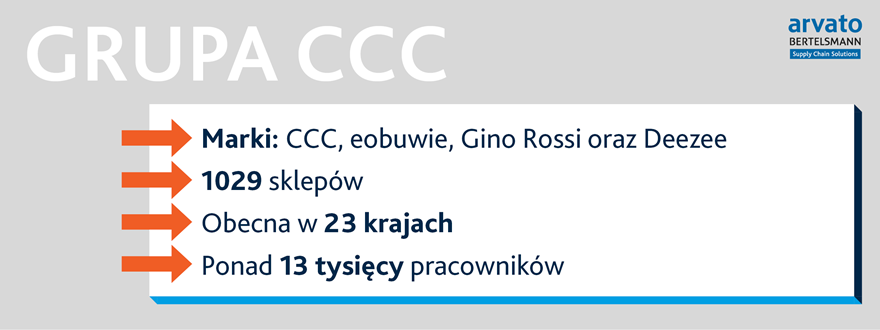

Drugi polski gigant branży fashion (obuwniczo-odzieżowej) to grupa CCC. Korzenie firmy sięgają lat 90., gdy pod nazwą Firma Handlowa „Miłek”, Dariusz Miłek założył własną firmę handlową. Obecnie grupa posiada takie marki jak: CCC, eobuwie, Gino Rossi oraz Deezee.

Sama marka CCC powstała w 1999 roku, a mało kto dziś pamięta, że nazwa stanowiła rozwinięcie sloganu „Cena Czyni Cuda”. Firma współpracowała z liczną siecią franczyzobiorców, w 2001 roku otworzyła własną fabrykę (w Polkowicach), a w 2004 roku, już jako spółka akcyjna, zadebiutowała na Giełdzie Papierów Wartościowych w Warszawie i zaczęła swój dynamiczny rozwój. W 2011 roku uruchomiła magazyn, który w tamtym momencie był jednym z największych centrów logistycznych na terenie Europy Środkowo-Wschodniej, i zaczęła rozszerzać działalność na takie kraje jak m.in.: Czechy, Słowacja, Węgry, Bułgaria czy Niemcy.

2015 rok był przełomowy, zaczął się zakupem 75 proc. akcji firmy eobuwie.pl za kwotę 130 mln złotych (w ramach tzw. I transzy), skończył zaś wejściem spółki w skład indeksu WIG20[5]. Od tego czasu grupa coraz mocniej inwestuje w rozbudowę sieci sklepów pod marką CCC, ale także w sprzedaż internetową.

W 2018 roku firma, za 13 mln złotych, przejęła 51 proc. udziałów w spółce DeeZee, planując wykup 100 proc. w ciągu pięciu lat. Rok później zainwestowała w markę Gino Rossi (oraz Simple Creative Products), założoną w 1992 roku, święcącą triumfy w połowie lat dwutysięcznych (w 2007 roku firma wyceniana była na 300 mln złotych).

Gino Rossi w 2019 roku znalazła się na skraju bankructwa, a przejęcie jej przez CCC uratowało m.in. kilkaset miejsc pracy. Prace nad finalizowaniem przejęcia trwały ponad rok. CCC rozliczyło przymusowy wykup akcji i wykupiło wszystkie pożądane akcje. Na początku 2021 roku firma ogłosiła, że zamyka wszystkie stacjonarne salony Gino Rossi i od teraz marka ma być dostępna wyłącznie w sklepach CCC oraz w internecie.

To jednak nie wszystkie wieści dotyczące grupy z tego roku. W marcu 2021 roku rynek obiegły informacje, że Cyfrowy Polsat i A&R Investments Limited zakupiły w sumie 20 proc. akcji eobuwie (po 500 mln złotych każdy podmiot), aby – jak twierdził w prasie Dariusz Miłek: „[…] pozyskać dla eObuwie renomowanych inwestorów, którzy wesprą firmę i jej zespół w dalszym, szybkim rozwoju i budowaniu pozycji europejskiego lidera w sprzedaży obuwia online”.[6]

W czerwcu tego samego roku firma ogłosiła, że kupiła prawa do trzech marek: Simple, Americanos i Badura. Zakupy dotyczyły brandów, nie zaś firm, co pokazuje, że grupa CCC stawia na reaktywację ugruntowanych niegdyś w polskiej świadomości marek, wszak Americanos, popularna w latach 90., słynęła z produkcji jeansów; Badura – ze skórzanego obuwia, a Simple – z oryginalnej odzieży i dodatków dla kobiet.

Następnie, już w lipcu 2021 roku, Grupa CCC popisała umowę z SoftBank Vision Fund 2, który ma zainwestować 500 mln złotych w eobuwie.pl S.A., dzięki czemu przyspieszony zostanie rozwój serwisu, a firma będzie rozwijała się na arenie międzynarodowej.[7] Pozyskany kapitał zostanie przeznaczony na przyspieszenie rozwoju eobuwie.pl, w tym ekspansję międzynarodową.

Grupa CCC zakończyła rok obrotowy 2020/21 z przychodami na poziomie 5,6 mld złotych[8] i chwali się gigantycznymi wzrostami w kanale e-commerce – o ponad 71 proc.

Inwestycje w nowe technologie, omnichannel, rozwój logistyki i poszerzanie oferty produktowej sprawiły, że pomimo pandemii i problemów w kanale stacjonarnym nadal realizuje swoje plany strategiczne.

4F (OTCF)

4F to polska marka odzieży sportowej, której sukces w ostatniej dekadzie opisywany jest jako case study doskonałego planowania, strategii i pomysłu. Początki były takie: sprzedaż produktów do sieci hipermarketów, a następnie rozwijanie własnej marki o nazwie 4Fun, z które powstało 4F. Marka od kilku lat podbija nie tylko polski, ale i europejski rynek, a w jej ubraniach chodzą znani sportowcy i całe reprezentacje.

4F należy do spółki OTCF będącej właścicielem także marki Outhorn oraz 4Faces, a – od niedawna także – 20 proc. akcji sieci sklepów sportowych Intersport. Jest także wyłącznym dystrybutorem w Polsce marki Under Armour.

Warto dodać, że spółka w 2020 roku, podczas pandemii zwiększyła powierzchnię sprzedaży i przychody, a jej zysk wzrósł ponad trzykrotnie[9].

W 2020 roku pojawiło się 46 nowych punktów sprzedaży, przychody spółki wyniosły 857 mln złotych (z 799 mln zł w 2019), a zysk – 65,7 mln złotych (z 17,5 mln zł w 2019 r.).

VGR (Vistula, Wólczanka, Bytom, Deni Cler, W.Kruk)

Bez wątpienia jedną z ciekawszych historii na polskim rynku odzieżowym są losy grupy kapitałowej VGR (Vistula Retail Group). Co prawda grupa zakończyła 2020 rok 20-procentowym spadkiem przychodów i 48,1 mln zł stratą netto[10], nadrabia jednak inwestując obecnie (od 2020 roku) w rozwój kanału e-commerce i doskonaląc swoje silniki pod sprzedaż internetową, która w markach należących do grupy wynosi już 25 proc.[11]

Początki Wólczanki sięgają 1948 roku, a marka przez lata była znana z najlepszej jakości koszul męskich. Jednak lata 90. i wejście do polski zachodnich (ale także tanich, chińskich) marek sprawiły, że firma przeżywała kryzys. Po procesie restrukturyzacji właściwie drugie życie dał marce Rafał Bauer.

Pod koniec lat 90. na krawędzi bankructwa była także Vistula. Rok 2003, gdy na stanowisku prezesa zasiadł Michał Wójcik, można nazwać nowym początkiem – pojawiły się nowe kolekcje, a marka zyskała świeżość. Kolejny ważnym momentem był rok 2006, kiedy Vistula połączyła się z Wólczanką. Marka przyciągała uwagę nie tylko za sprawą udziału Pierce’a Brosnana w kampanii reklamowej, ale także ruchów właścicieli, którzy postanowili, że dzięki połączeniu chcą umacniać pozycję rynkową firm, zdynamizować rozwój za granicą i rozpocząć budowę imperium odzieżowego.

W tym miejscu warto wspomnieć o historii przejęcia W.Kruk. Kiedy właściciel sprzedał pakiet kontrolny (40 proc.) akcji amerykańskiemu funduszowi inwestycyjnemu, firma przestała być rodzinną. Wykorzystała to Vistula&Wólczanka, która w 2008 roku wezwała do zapisywania się na sprzedaż akcji spółki W. Kruk SA. Właściciel sprzedał akcje, a Vistula&Wólczanka przejęła kontrolę nad spółką (66 proc. akcji). Po jakimś czasie aktywne działania Kruka i współpraca z Jerzym Mazgajem (właścicielem Alma Market), a także pomoc OFE PZU pozwoliły odwołać radę nadzorczą i odzyskać w pewnym stopniu kontrolę nad spółką.

Dodatkowo, w 2012 roku, firma z prawie dwustuletnią wówczas tradycją jubilerską, założyła kolejną markę – Ania Kruk – która zaczęła rozpychać się na rynku i radzić sobie naprawdę dobrze.

Wracając jednak do VGR – w 2017 roku rynek obiegła wiadomość o fuzji z marką Bytom (Zakłady Odzieżowe Bytom SA), która została sfinalizowana w 2018 roku. Dziwiono się jej, tym bardziej, że mowa o markach z podobnego segmentu. I wówczas wszystkie najważniejsze marki eleganckiej odzieży męskiej znalazły się w jednych rękach. Właściciele zapewniali jednak, że obie marki i ich kolekcje nadal będą rozróżnialne: Bytom ma być bardziej klasyczna, a Vistula – iść w stronę fashion[12].

Pandemia bez wątpienia pokrzyżowała plany sprzedażowe na rynku odzieży eleganckiej, na którym działa grupa. Media obiegła niedawno wiadomość, że Vistula zaczyna szyć spodnie dresowe. I tak się stało. Takie czasy.

Inne marki marki fashion w Polsce

Wiele polskich marek należy już – w całości lub części – do zachodnich funduszy kapitałowych. Wielu właścicieli albo sprzedało już swoje biznesy, albo zainwestowało środki w nowe brandy, w branży fashion lub zupełnie poza nią. Tylko w ten sposób właściciele mogli pozyskać fundusze na dalszy rozwój i inwestycje oraz konkurowanie na coraz bardziej gęstym i wymagającym rynku odzieżowym, także w Europie.

Właściciel marki Tatuum, firma KAN, w 2015 roku zdecydowała się na zmianę struktury i większościowym udziałowcem został Paan Capital, fundusz private equity, wygrywając walkę o markę z Monnari.

Etos, właściciel marki Diverse, powstałej w 1993 roku, w 2008 roku otarł się o bankructwo. Wówczas szansą okazał się fundusz Abris, a spółka miała przed sobą kilka lat bardzo dobrych wyników i znaczące miejsce na rynku odzieżowym. W 2018 roku Etos miał wprowadzić markę na giełdę (GPW), jednak zrezygnował z tego ruchu. Obecnie Diverse radzi sobie całkiem dobrze i rozwija swoją sieć franczyzową.

Rośnie także sieć 5.10.15, której właścicielem jest Komex. Od kilku lat firma inwestuje w wielokanałowość sprzedaży, rozwijając zarówno sieć franczyzową, jak i sprzedaż w formule e-commerce, rozwijając także model usług click&collect. Większościowy pakiet udziałów w sieci ma fundusz ARX Equity Partners działający w regionie Europy Środkowej, który pojawił się, gdy firma potrzebowała zastrzyku gotówki na przyśpieszenie ekspansji.

Marki odzieżowe, a rynek pandemiczny

W czasie lockdownu i zamknięcia sklepów stacjonarnych sieci odzieżowe starały się odrobić straty dzięki sprzedaży przez internet. Nie do końca się to udało – wynika z raportu analityków Euler Hermes „Poturbowana, ale niepokonana”[13], będącego analizą europejskiego rynku tekstylnego. Według nich pandemia spowodowała spadek w branży fashion o 19 proc. w roku 2020, zaś w Polsce o ok. 15 proc. w ujęciu rok do roku[14].

Z kolei PMR w swoich prognozach zawartych w raporcie „Handel detaliczny odzieżą i obuwiem w Polsce. Analiza rynku i prognozy rozwoju na lata 2020-2025” pisze o spadku wartości rynku o 9 proc. (w ujęciu rok do roku).[15]

Mimo wszystko, ostatni rok był niezwykle interesujący pod względem przejęć i nowych inwestycji. Udziały w firmie Marketing Investment Group (zarządzającej siecią 410 sklepów w dziewięciu krajach Europy Środkowej i Wschodniej) kupiło JD Sports[16]. Z kolei spółka z grupy Deichmann, Snipes SE, chce zainwestować i przejąć kontrolę nad poznańską firmą Distance[17].

Bez wątpienia nie tylko polski, ale i światowy rynek odzieżowy bardzo się zmienia. I to nie tylko za sprawą takich trendów jak ekologia, zrównoważony handel, ale także dzięki zmieniającym się zwyczajom konsumentów, którzy kupują inaczej, nierzadko inwestując w droższe produkty, ale bardziej wytrzymałe lub wybierając najwygodniejsze dla nich kanały zakupowe, jak choćby zakupy online lub w formule click&collect.

Ostatni rok pokazał, że strategia inwestowania w e-commerce, a także posiadanie partnera logistycznego, który ma doświadczenie w branży fashion i zapewnia obsługę klienta na odpowiednim poziomie, sprawiły, że polskie marki obecne w tym kanale, radziły sobie całkiem dobrze. A – jak twierdzą – eksperci[18], branżę z pewnością czeka sukces, który musi jednak być okupiony wyzwaniami, zmianami i nowymi strategiami. Oby to się jej udało.

[1] https://www.wiadomoscihandlowe.pl/artykul/sklep-2040-futurystyczna-wizja-handlu-za-dwie-dekady-raport/1

[2] https://www.wirtualnemedia.pl/artykul/w-2022-r-rynek-modowy-w-polsce-osiagnie-wartosc-ponad-43-mld-zl#

[3] https://analizarynku.eu/rynek-odziezowo-obuwniczy

[4] https://www.lppsa.com/wp-content/uploads/2021/04/LPP-Jednostkowy-roczny-raport-za-2020-21-1.pdf

[5] Więcej szczegółów transakcji: https://forsal.pl/artykuly/890433,ccc-kupuje-spolke-eobuwiepl.html

[6] https://www.money.pl/gospodarka/solorz-i-brzoska-kupuja-eobuwie-przejmuja-20-proc-akcji-6624269479868960a.html

[7] https://www.dlahandlu.pl/nonfood/eobuwie-pl-pozyska-500-mln-zl-od-softbank-vision-fund-2-na-ekspansje,100028.html

[8] https://strefainwestorow.pl/wiadomosci/20210519/grupa-ccc-zakonczyla-rok-obrotowy-202021-uwzgledniajacy-styczen21-przychodami-na

[9] https://www.wiadomoscihandlowe.pl/artykul/pandemia-nie-pograzyla-polskiej-firmy-4f-zmiana-strategii-pozwolila-pomnozyc-zyski

[10] https://www.wnp.pl/przemysl-odziezowy/vistula-retail-group-spadek-przychodow-strata-zamiast-zysku,463116.html

[11] https://retailnet.pl/2021/03/17/84030-vistula-z-nowym-sklepem-internetowym-i-sprzedazowa-aplikacja-mobilna/

[12] https://www.rp.pl/Wywiady/301269939-Fuzje-w-modzie-robi-sie-inaczej.html

[13] https://www.eulerhermes.com/pl_PL/o-nas/dzial-prasowy/wiadomosci/2020-09-03-branza-tekstylno-odziezowa-w-europie.html

[14] https://www.rp.pl/Biznes/200919412-Firmy-odziezowe-sa-pod-sciana-ale-jest-szansa-dla-Polski.html

[15] https://retailmarketexperts.com/aktualnosci/pmr-dynamika-rynku-odziezy-i-obuwia-w-2020-r-najnizsza-od-lat/

[16] https://www.wiadomoscihandlowe.pl/artykul/jd-sports-fashion-kupuje-udzialy-w-firmie-marketing-investment-group-do-ktorej-naleza-sklepy-sizeer

[17] https://www.propertynews.pl/centra-handlowe/siec-salonow-distance-czeka-przejecie,92314.html

[18] https://www.pwc.pl/pl/publikacje/wplyw-koronawirusa-na-rynek-modowy-w-polsce.html

26 lipca 2021

26 lipca 2021  Przemysław Klich

Przemysław Klich

Arvato

Arvato