E-commerce w Azji

Region Azji Południowo-Wschodniej (ang. Southeast Asia, SEA) obejmuje kraje takie jak Indonezja, Singapur, Tajlandia, Wietnam, Filipiny czy Malezja, a także mniejsze gospodarki: Mjanmę, Laos, Kambodżę, Timor Wschodni i Brunei. Od kilku lat oczy ekspertów e‑commerce uważnie przyglądają się tym rynkom, które przechodzą szybkie przemiany i dynamiczne wzrosty e‑sprzedaży.

Azja Południowo-Wschodnia – przegląd regionu

Mieszkańcy regionu SEA to jedni z najbardziej zaangażowanych użytkowników Internetu na świecie, a ich liczba stale rośnie. Aktualnie ilość użytkowników Internetu w Indonezji, Malezji, Filipinach, Singapurze, Tajlandii i Wietnamie szacuje się na 350 milionów – to o 90 milionów więcej niż w 2015 roku[1].

Ilość internautów przekłada się na wyniki gospodarki internetowej; szacuje się, że w całej Azji Południowo-Wschodniej jest 120 milionów kupujących online[2]. Pod koniec 2018 roku rynek wszystkich zakupów w sieci w regionie SEA był wart 72 miliardy dolarów[3]. Należy dodać, że ta kwota dotyczy nie tylko e‑commerce, ale też kupowania podróży (lotów, hoteli, wynajmu samochodów), zakupu mediów – gier, wideo i muzyki na żądanie, a także dostaw jedzenia z restauracji. Według najnowszych prognoz, do 2025 roku gospodarka internetowa tego regionu powinna być warta 240 miliardów dolarów[4] – czyli w ciągu kilku lat potroić swoją wartość.

[5]

[5]

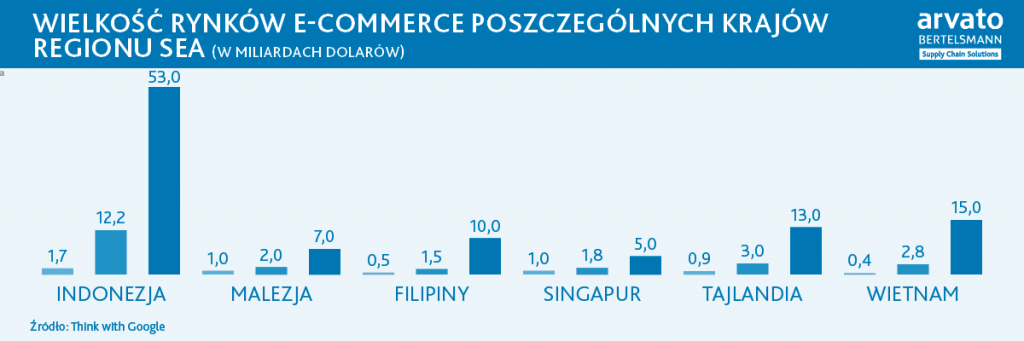

Według Think with Google, do 2023 roku wartość e‑sprzedaży w regionie SEA ma wzrosnąć do 102 miliardów dolarów[6].

Rośnie nie tylko wartość rynku e‑commerce w Azji, ale też jego udziału w sprzedaży detalicznej. Forrester przewiduje, że udział ten ma w ciągu pięciu lat wzrosnąć dwukrotnie – od 3,2 proc. (2018 r.) do 6,5 proc. (prognoza na 2023 rok)[7].

Nie trudno więc wysunąć wniosek, że Azja Południowo-Wschodnia to aktualnie jeden z najdynamiczniej rozwijających się rynków e‑commerce na świecie – i nie można pominąć go w planowaniu dalszych ekspansji i inwestycji. O których krajach pomyśleć najpierw? Które rozwijają się najprężniej?

Jak kupują klienci e-commerce w Azji?

Które z lokalnych rynków e-commerce są największe?

[8]

[8]

Zdecydowanie najprężniejszym rynkiem e‑sprzedaży w regionie SEA jest Indonezja – zarówno osiąga wysokie wyniki wartości rynku, jak i największą dynamikę wzrostu. Tuż za nią lokują się szybko rozwijające się Wietnam i Tajlandia. Tym trzem krajom przyjrzymy się dokładniej.

Indonezja – potentat rynku SEA

Indonezyjska gospodarka internetowa, największa i najszybciej rozwijająca się w regionie, osiągnęła 27 miliardów dolarów w 2018 r., a jej wartość do 2025 roku ma wzrosnąć nawet do 100 miliardów dolarów[9]. To ona jest odpowiedzialna za 40 proc. wartości e-rynku detalicznego Azji Południowo-Wschodniej i w ostatnim czasie przyciągnęła aż 34 proc. inwestycji w e‑sprzedaż w regionie[10].

Ten wysoki wynik wcale nie oznacza, że rozwój handlu internetowego w Indonezji szybko spowolni. Prognozowany jest dalszy wzrost – między innymi szacuje się, że do 2022 roku aż 83 proc. użytkowników Internetu będzie dokonywało zakupów w sieci, a średnie roczne wydatki e‑konsumentów wzrosną z 260 dolarów (2018 r.) do 620 dolarów (prognoza na 2022 r.)[11].

Dlaczego to właśnie Indonezja stała się potentatem e‑commerce regionu SEA? McKinsey&Company zidentyfikował główne trendy, które stały się czynnikami rozwoju e‑sprzedaży dla tego regionu świata:

- Rozwój rynku e‑sprzedaży na urządzeniach mobilne

- Doświadczeni cyfrowo, młodzi konsumenci

- Zwiększenie udziału MMŚP w handlu online

- Rosnące inwestycje w handel internetowy

- Wspierająca polityka rządu[12]

Dzięki tym sprzyjającym warunkom, indonezyjska gospodarka internetowa stała się najbardziej dojrzałą w regionie. Potwierdzają to nie tylko wyniki wartości rynku, ale też zachowania zakupowe konsumentów.

Tu nie zaskoczymy, ale dominującą kategorią zakupową w Indonezji jest branża fashion – i to ona napędza wzrost sprzedaży. Aż 93 procent e‑konsumentów deklaruje, że w ciągu roku kupowało produkty w tej kategorii w Internecie, a połowa z nich kupuje odzież i obuwie w e‑sklepach przynajmniej raz w miesiącu[13]. Dla porównania, tylko 16 procent zadeklarowało zakup elektroniki użytkowej, a 25 proc. urządzeń mobilnych – czyli zakupy w kategoriach popularnych we wczesnym stadium rozwoju e‑commerce charakterystycznym dla rynków rozwijających się[14].

Wietnam – inwestycje w platformy sprzedażowe

Wartość wietnamskiej gospodarki internetowej potroiła się w ciągu trzech lat – a wszystko dzięki zarówno rynkowi e‑commerce, jak i mediów internetowych takich jak wideo czy muzyka[15]. Wietnamscy konsumenci stanowią obecnie drugą w regionie Azji Południowo-Wschodniej siłę nabywczą e‑sklepów – i, co ciekawe, również jedną z najszybciej rozwijających się. Eksperci wietnamskiego rynku podają, że wzrost e‑sprzedaży wynosi tam nawet 35 proc.[16] rok do roku.

Podobnie jak w Indonezji, ważnym czynnikiem wzrostu było wsparcie rządu oraz nowe prawodawstwo ułatwiające inwestycje w e‑sprzedaż. Polityka ekonomiczna Wietnamu, zwłaszcza wprowadzenie Dekretu nr 52 dotyczącego handlu elektronicznego, odegrała kluczową rolę w tworzeniu korzystnych warunków dla wysokiego tempa wzrostu detalicznego rynku e-sprzedaży.

Za sukcesem e‑commerce stoją też duże inwestycje w platformy sprzedażowe i marketplace’y. Jedną z najbardziej atrakcyjnych dla konsumentów tego kraju jest platforma Sendo: działa na niej ponad 80 000 sklepów oferujących ponad 5 milionów produktów, od odzieży po elektronikę. Pomimo organicznych wzrostów sprzedaży, w 2018 r. Sendo otrzymało 51 mln dolarów od japońskich inwestorów[17]. Te z pewnością przyczyniają się do nieustannych usprawnień portalu i zwiększania ilości jego użytkowników.

Tajlandia – bez smartfona ani rusz

Tajski rynek e‑sprzedaży nie jest wyjątkiem w ekonomicznym krajobrazie regionu Azji Południowo-Wschodniej: to jeden z większych w regionie, na którym wciąż prognozowany jest szybki wzrost wartości rynku. Dzięki inwestycjom coraz większych firm szacuje się, że w przeciągu pięciu lat udział e‑sprzedaży w ogóle handlu detalicznego ma wynosić tam ok. 10 procent[18].

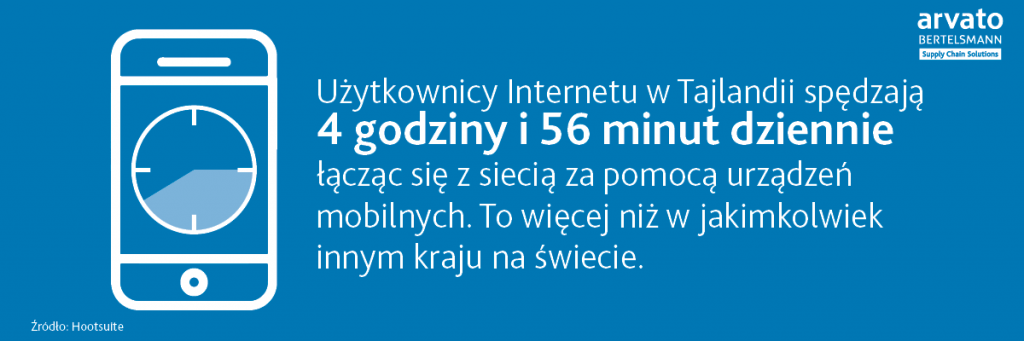

Wchodząc na tajski rynek e‑handlu, koniecznością jest zapewnienie bezproblemowych zakupów mobilnych, obecności swoich produktów w popularnych marketplace’ach oraz marki w mediach społecznościowych. Tajlandia jest bowiem najbardziej „mobilnym” krajem świata.

[19]

[19]

Dla porównania, użytkownicy Internetu w Wielkiej Brytanii i Stanach Zjednoczonych spędzają ponad 2 godziny dziennie w „mobilnym” Internecie, a użytkownicy we Francji, Niemczech i Japonii spędzają przed ekranami smartfonów „zaledwie” około 1 godziny i 30 minut w ciągu dnia[20].

Trendy rynku e‑commerce w Azji Południowo-Wschodniej

Azja Południowo-Wschodnia jest jednym z najbardziej „mobilnych” regionów świata! Ponad 90 proc. konsumentów z tej części globu łączy się przez Internet przede wszystkim przez urządzenia mobilne[21].

Trzy największe firmy e-commerce w regionie: Lazada, Shopee i Tokopedia odegrały kluczową rolę w rozwoju sektora e‑sprzedaży. Szacuje się, że od 2015 r. ich wartość wzrosła 7-krotnie – czyli znacznie powyżej reszty e‑sklepów i platform sprzedażowych. Wszystkie trzy oferują dziesiątki milionów produktów, funkcjonalności dopasowane do zakupów mobilnych, częste wyprzedaże i promocje oraz daleko sięgające sieci logistyczne. Dzięki temu stały się wiodącymi siłami stojącymi za dynamicznym rozwojem e-sprzedaży w Azji Południowo-Wschodniej.

Każdy e‑sprzedawca wchodzący na rynek SEA musi mieć świadomość, że media społecznościowe i marketplace’y to potężne narzędzia sprzedażowe w tym regionie. Konsumenci szybko zaadaptowali funkcję Marketplace na Facebooku oraz możliwości zakupu na platformach takich jak Instagram i Pinterest, a najwięksi potentaci rynku – Lazada (którego właścicielem jest Grupa Alibaba) i Shopee – są marketplace’ami o podobnych funkcjonalnościach jak AliExpress czy Allegro. Ich rozwój napędza content generowany przez użytkowników – zwłaszcza recenzje produktów, które bardzo często są początkiem ścieżki zakupowej e‑konsumentów regionu SEA. Obecność obowiązkowa!

Aktualnie elektronika pozostaje największą kategorią sprzedażową na rynku e‑sprzedaży w regionie i odpowiada za prawie jedną czwartą całkowitej sprzedaży detalicznej online. Jednak, jak prognozuje Forrester, to branże mody (w tym odzieży, obuwia i akcesoriów) oraz beauty będą kluczowymi czynnikami przyszłego wzrostu e‑commerce. Za główny powód rozwoju tych kategorii uznawany jest brak dostępności wielu marek w kanałach sprzedaży detalicznej offline[22].

Mniej niż co drugi użytkownik Internetu w Azji Południowo-Wschodniej stosuje cyfrowe usługi płatnicze; na Filipinach ten wynik to jeden na pięciu użytkowników, a w Wietnamie jeden na czterech[23]. Płatności za pobraniem są wciąż jedną z najczęściej wybieranych opcji opłacenia zamówień w e‑sklepach. Zaimplementowanie płatności internetowych wydaje się jednym z najważniejszych wyzwań e‑sklepów oraz branży fintech na najbliższe lata.

Operatorzy logistyczni oraz sektor KEP musiały w błyskawicznym czasie poradzić sobie z szybkim wzrostem dostaw konsumenckich. Ilość dostaw w regionie SEA wzrosła z około 800 000 dziennie w 2015 r. do ponad 3 milionów dziennie w 2018 r.[24]

To jednak „tylko” codzienne zakupy. Należy pamiętać, że mieszkańcy Azji Południowo-Wschodniej chętnie korzystają z wyprzedaży i świąt zakupowych takich jak Singles’ Day. Powodują one znaczne peaki sprzedażowe, które wynoszą nawet 3 razy więcej niż dzienna średnia[25].

Warunki rynkowe oraz zachowania konsumenckie w Azji Południowo-Wschodniej znacząco sprzyjają dalszemu rozwojowi rynku e‑commerce. Wszystko wskazuje na to, że globalni e‑sprzedawcy nie powinni zadawać pytania: „Czy wchodzić na rynek SEA?”, lecz jak najszybciej zintensyfikować działania na rzecz uruchomienia e‑sklepów w tej części świata.

[1] Think with Google, „e-Conomy SEA 2018. Southeast Asia’s internet economy hits an inflection point”, https://www.thinkwithgoogle.com/intl/en-apac/tools-resources/research-studies/e-conomy-sea-2018-southeast-asias-internet-economy-hits-inflection-point/

[2] Think with Google, „e-Conomy SEA 2018. Southeast Asia’s internet economy hits an inflection point”, https://www.thinkwithgoogle.com/intl/en-apac/tools-resources/research-studies/e-conomy-sea-2018-southeast-asias-internet-economy-hits-inflection-point/

[3] Think with Google, „e-Conomy SEA 2018. Southeast Asia’s internet economy hits an inflection point”, https://www.thinkwithgoogle.com/intl/en-apac/tools-resources/research-studies/e-conomy-sea-2018-southeast-asias-internet-economy-hits-inflection-point/

[4] Think with Google, „e-Conomy SEA 2018. Southeast Asia’s internet economy hits an inflection point”, https://www.thinkwithgoogle.com/intl/en-apac/tools-resources/research-studies/e-conomy-sea-2018-southeast-asias-internet-economy-hits-inflection-point/

[6] Think with Google, „e-Conomy SEA 2018. Southeast Asia’s internet economy hits an inflection point”, https://www.thinkwithgoogle.com/intl/en-apac/tools-resources/research-studies/e-conomy-sea-2018-southeast-asias-internet-economy-hits-inflection-point/

[7] Forrester, „Forrester Analytics: Online Retail Forecast, 2018 To 2023 (Southeast Asia)”, https://www.forrester.com/report/Forrester+Analytics+Online+Retail+Forecast+2018+To+2023+Southeast+Asia/-/E-RES146081

[9] Think with Google, „e-Conomy SEA 2018. Southeast Asia’s internet economy hits an inflection point”, https://www.thinkwithgoogle.com/intl/en-apac/tools-resources/research-studies/e-conomy-sea-2018-southeast-asias-internet-economy-hits-inflection-point/

[10] Forrester, „Forrester Analytics: Online Retail Forecast, 2018 To 2023 (Southeast Asia)”, https://www.forrester.com/report/Forrester+Analytics+Online+Retail+Forecast+2018+To+2023+Southeast+Asia/-/E-RES146081

[11] McKinsey&Company, „The digital archipelago: How online commerce is driving Indonesia’s economic development”, https://www.mckinsey.com/~/media/McKinsey/Featured%20Insights/Asia%20Pacific/The%20digital%20archipelago%20How%20online%20commerce%20is%20driving%20Indonesias%20economic%20development/The-digital-archipelago-Executive-summary.ashx

[12] McKinsey&Company, „The digital archipelago: How online commerce is driving Indonesia’s economic development”, https://www.mckinsey.com/~/media/McKinsey/Featured%20Insights/Asia%20Pacific/The%20digital%20archipelago%20How%20online%20commerce%20is%20driving%20Indonesias%20economic%20development/The-digital-archipelago-Executive-summary.ashx

[13] RetailNews, https://www.retailnews.asia/indonesias-e-commerce-market-larger-than-estimated-consumer-habits-changing/

[14] RetailNews, https://www.retailnews.asia/indonesias-e-commerce-market-larger-than-estimated-consumer-habits-changing/

[15] Think with Google, „e-Conomy SEA 2018. Southeast Asia’s internet economy hits an inflection point”, https://www.thinkwithgoogle.com/intl/en-apac/tools-resources/research-studies/e-conomy-sea-2018-southeast-asias-internet-economy-hits-inflection-point/

[16] RetailNews, https://www.retailnews.asia/vietnam-e-commerce-revenue-forecast-to-hit-15-bn-in-2020/

[17] RetailNews, https://www.retailnews.asia/e-commerce-boom-in-vietnam-the-rising-tiger/

[18] RetailNews, https://www.retailnews.asia/e-commerce-set-to-take-10-per-cent-of-thai-retail-sales/

[20] Think with Google, „e-Conomy SEA 2018. Southeast Asia’s internet economy hits an inflection point”, https://www.thinkwithgoogle.com/intl/en-apac/tools-resources/research-studies/e-conomy-sea-2018-southeast-asias-internet-economy-hits-inflection-point/

[21] Think with Google, „e-Conomy SEA 2018. Southeast Asia’s internet economy hits an inflection point”, https://www.thinkwithgoogle.com/intl/en-apac/tools-resources/research-studies/e-conomy-sea-2018-southeast-asias-internet-economy-hits-inflection-point/

[22] Forrester, „Forrester Analytics: Online Retail Forecast, 2018 To 2023 (Southeast Asia)”, https://www.forrester.com/report/Forrester+Analytics+Online+Retail+Forecast+2018+To+2023+Southeast+Asia/-/E-RES146081

[23] Think with Google, „e-Conomy SEA 2018. Southeast Asia’s internet economy hits an inflection point”, https://www.thinkwithgoogle.com/intl/en-apac/tools-resources/research-studies/e-conomy-sea-2018-southeast-asias-internet-economy-hits-inflection-point/

[24] Think with Google, „e-Conomy SEA 2018. Southeast Asia’s internet economy hits an inflection point”, https://www.thinkwithgoogle.com/intl/en-apac/tools-resources/research-studies/e-conomy-sea-2018-southeast-asias-internet-economy-hits-inflection-point/

[25] Think with Google, „e-Conomy SEA 2018. Southeast Asia’s internet economy hits an inflection point”, https://www.thinkwithgoogle.com/intl/en-apac/tools-resources/research-studies/e-conomy-sea-2018-southeast-asias-internet-economy-hits-inflection-point/

23 lipca 2019

23 lipca 2019  Jadwiga Żurek

Jadwiga Żurek

Arvato

Arvato